資産形成には『攻める力(投資)』だけでなく『守る力(節税・コスト管理)』が重要です。

…が、今日は皆さんに謝らなければなりません。

偉そうなことを言っておきながら、僕自身、過去に重要なコストを完全に見落としていたことがあります。それが、米国株投資における二重課税と、それを取り戻す外国税額控除という制度です。

きっかけは、確定申告の準備のために楽天証券の解説ページを何気なく見ていたときのこと。

「ん? 外国税額控除? なんだこれ?」と気になって調べてみたところ、衝撃の事実が。

なんと必要以上に税金を支払っていたことが分かったのです。

僕、今まで配当金の一部をドブに捨てていたかもしれない…

今回は自戒を込めて、米国株ETF(VTIやVYMなど)を持っている人が絶対に知っておくべき「税金の取り戻し方」と、逆に「やってはいけない人」の条件について解説します。

- 特定口座で米国ETF(VTIやVYMなど)を運用している人

- 「良かれと思って」確定申告で損をしたくないフリーランス

- NISAと特定口座の「税制の違い」を正しく理解したい人

米国株は「二重課税」される

実は、日本株よりも米国株だと税金が増える構造になっています。それは、配当金が手元に届くまでに2つの関所を通るからです。

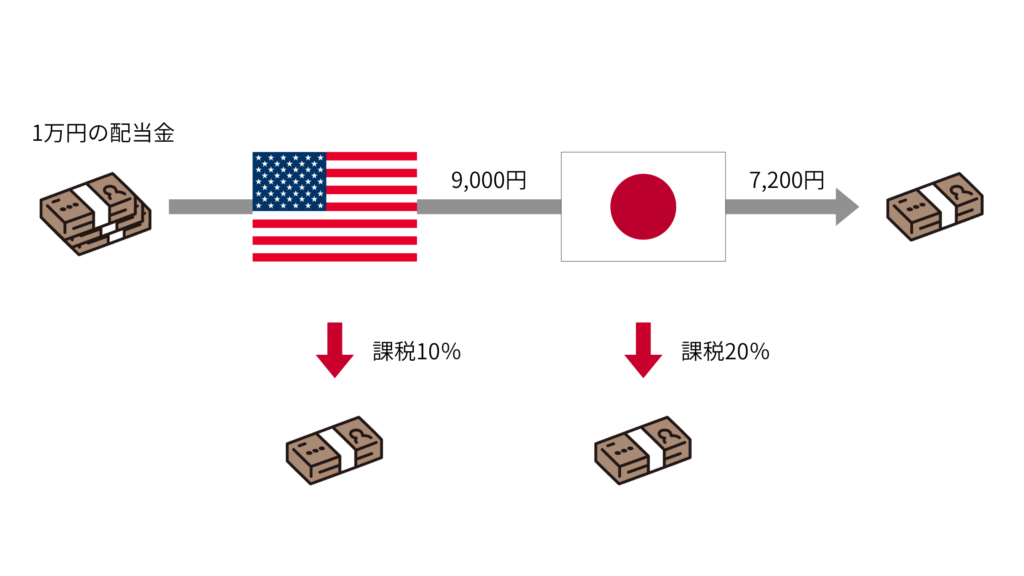

通常、日本株であれば、配当金に対して日本で約20%(20.315%)の税金がかかります。しかし、米国株や米国ETFの場合、日本の税金がかかる前に、アメリカで10%の税金が徴収されます。

- 【第1関所】米国: 1万円から10%引かれる → 残り9,000円

- 【第2関所】日本: 残った9,000円から約20%引かれる → 残り約7,200円

- 手取り: 約7,200円

※ 実際には復興特別所得税などが加わるため、厳密な計算結果とは数円〜数十円異なります。

このように、米国と日本で二重に税金を取られている状態を二重課税と呼びます。

米国で引かれて、さらに日本でも引かれる…。

2回も関所を通るなんて、さすがに取りすぎだよ!

でも安心してください。二重課税は確定申告をすることで取り戻すことができます!

この払いすぎた米国の10%分を、日本の所得税から差し引いて返してもらう制度が外国税額控除です。

二重課税を確定申告で取り戻すには

では、確定申告で二重課税はどれくらい戻ってくるのでしょうか?

年収や所得税額によって上限(控除限度額)がありますが、ざっくり言うと米国で引かれた10%分(の一部または全部)が戻ってきます。

例えば、年間10万円の配当金があるなら、最大で数千円〜1万円近くが戻ってくるイメージです。

あれっ、米国で引かれた10%分がまるまる戻ってくるわけではないんだね。

はい、具体的にいくら取り戻せるのかについての正確な計算式は非常に複雑です。

計算の大まかな流れを知りたい方は、『オタク会計士ch【山田真哉】少しだけお金で得する』というチャンネルで解説している下記のYouTube動画などが分かりやすいので、そちらを参考にしてみてください。

ちなみに、確定申告書を作る際、配当所得の課税方式として次の2つから選ぶ欄が出てきます。

- 分離課税

- 総合課税

米国ETFの外国税額控除を受けるなら分離課税を選んでおけば間違いありません。米国ETFの外国税額控除で総合課税を選ぶと、かえって税金が高くなるケースがあるので注意してください。

【注意】NISA口座は外国税額控除が使えない

「じゃあ、NISA口座で買っている僕も申請すれば戻ってくるの?」と思った方。残念ながら、NISA口座は対象外です。ここが最大の落とし穴です。

外国税額控除はあくまで「二重に課税されているから、片方を返しますね」という制度です。NISA口座の場合、そもそも日本の税金(第2関所)が非課税(ゼロ)になっています。

日本で課税されていない = 二重課税が発生していない

という理屈になるため、外国税額控除は使えません。つまり、NISAで買う米国株の配当金にかかる10%(米国課税分)は、取り戻すことができないのです。

NISAだと申請すらできないのは痛い…。

しかし計算すると、特定口座の手取りは約72%(二重課税)、NISAの手取りは90%(米国課税のみ)。

控除が使えなくても、結局はNISAの方が圧倒的にお得なんです。ここは必要経費と割り切りましょう!

確定申告で「損する」リスクあり

一見お得に見える外国税額控除。

しかし、外国税額控除をすることで、戻ってくる税金以上に支払うお金が増えてしまう恐ろしい罠が存在します。

国民健康保険の方(フリーランスなど)

確定申告で配当金を申告すると、その分「所得」が増えたことになり、翌年の国民健康保険料・介護保険料が上がってしまいます。

「戻ってくる税金(数千円)」より「増える保険料(数万円)」の方が高くなる、いわゆる「貧乏くじ」を引くことになります。

そのため、あえて確定申告しない(源泉徴収のままにする)のが、結果として一番お得になるケースが多いです。

社会保険の方(正社員・公務員など)

会社員の社会保険料は「会社からの給料」だけで決まります。そのため、確定申告をして外国税額控除を受けても、社会保険料(健康保険・厚生年金)は上がりません。

じゃあ会社員の人はボーナスステージだと思って迷わず申請していいんだね!

…と言いたいところですが、実は例外があります。

社会保険料は変わりませんが、「所得」が増えることで、所得制限のある手当に影響が出る人がいます。

- 児童手当(特例給付)の所得制限ギリギリの人

- 保育園の保育料が上がりそうな人

- 高校無償化の判定ラインにいる人

こういった方は、数千円の税金を取り戻したせいで、数万円の手当がカットされる可能性があります。結局、「手当を受けている人」は会社員であっても損をするリスクがある点は、フリーランスと同じなのです。

えぇ~!それじゃ結局どうしたらいいのかわからないよ!

いろんな条件が複雑に絡み合うのが税金の嫌らしいところですよね…。全員に当てはまる正解はありませんが、迷ったら以下の基準で判断すると失敗が少ないです。

| あなたの状況 | 推奨するアクション |

| 手当の所得制限が心配 (児童手当・保育料など) | 申告しない (源泉徴収のままにするのが安全) |

| 上記に該当しない会社員 (手当の影響がない) | 申告する (分離課税で外国税額控除を受ける) |

| フリーランス・国保加入 | 申告しない (保険料アップのリスク大) |

| 株の売却損がある (損益通算したい) | 申告する (分離課税で税金を取り戻す) |

僕の場合、正社員時代は外国税額控除をしたほうがお得でしたが、フリーランスになってからは『申告しない』ほうがお得になりました。

この条件を知らず、うっかりフリーランス後も申告して保険料が爆上がりするところでした…。皆さんも気をつけて!

まとめ:知識武装して「守る力」を高めよう

今回は、僕自身の失敗から学んだ「外国税額控除」について解説しました。

- 米国株は配当金に「二重課税」がかかっており、確定申告で一部を取り戻せる

- NISAでは外国税額控除は使えない

- 確定申告で得するかどうかを判断する力が「守る力(節約)」になる

「知らなかった」で済ませると、確実にお金が減っていきます。面倒くさがらずに、自分のお金は自分で守っていきましょう。

僕も次の確定申告はミスのないようにしっかり準備したいと思います(笑)

コメント